ادامه عملکرد نادرست و غلط برخی از بانکها و مؤسسات مالی و اعتباری، هرج و مرج مالی را در جامعه بیشتر، اوضاع مالی مردم و فعالان اقتصادی نیازمند را بدتر، مشکلات و نابسامانی های اقتصادی را افزون تر و سیستم بانکی را روز به روز فشل تر خواهد شد.

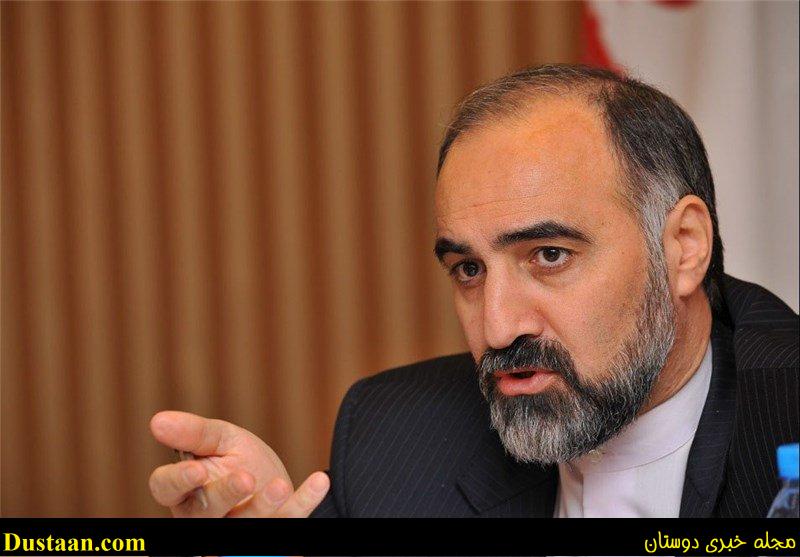

محمدرضا سبزعلیپور ریاست مرکز تجارت جهانی ایران و رئیس شورای سیاستگذاری اقتصاد مقاومتی و بخش خصوصی در واکنش به دریافت سودهای بالا و غیر متعارف توسط برخی از بانکها و مؤسسات مالی و اعتباری گفت: صنعت بانکداری در سراسر دنیا، دارای تعریف و استاندارد خاصی است و به مؤسسات و بنگاههایی که در قالب این استاندارد به خدمات پولی مشغولند، بانک گفته میشوند.

وی افزود: پیش از انقلاب، شمار زیادی بانک با نامهای گوناگون به ارائه خدمات بانکی در سراسر کشور مشغول بودند؛ اما پس از پیروزی انقلاب اسلامی، بزرگان و مسئولان کشور به این نتیجه رسیدند که بانکداری در زمان پهلوی اصولی و اسلامی نبوده و نیاز به بازنگری کلی دارد و از همین رو، قوانین بانکداری اسلامی بدون ربا را تدوین و پس از ادغام شماری از آن بانکها با هم و تشکیل چند بانک بزرگ دولتی، ارائه خدمات بانکی با اعمال قوانین اسلامی بدون ربا را آغاز کردند.

علیپور اظهار داشت: تا اواسط دهه هفتاد، ارائۀ خدمات بانکی بطور کامل در انحصار و در دست چند بانک دولتی بود و از بانکداری خصوصی خبری نبود، اما پس از تصویب قوانین جدید بانکداری، تحولی شگرف و نویی در صنعت بانکداری ایران روی داد و آنهم، آغاز فعالیت بانکداری خصوصی و تولد نخستین بانک غیردولتی در ایران بود که همین امر، یعنی راهاندازی نخستین بانک خصوصی، خوشحالی فعالان اقتصادی را به دنبال داشت زیرا انحصار بانکداری دولتی شکسته و رقابت بانکها برای بالا بردن سطح کیفیت خدمات بانکی و اصول مشتری مداری آغاز شد.

وی در ادامه گفت: بمرور زمان، شمار زیادی بانک خصوصی و مؤسسات مالی و اعتباری متولد شدند بگونهای که هم اکنون حدود هشت بانک دولتی، شانزده بانک خصوصی، چهار بانک که معلوم نیست خصوصی اند یا دولتی!!!، دو بانک قرض الحسنه، یک مجموعه مالی که معلوم نیست بانک است یا مؤسسه مالی و اعتباری!!!، پنج مؤسسه مالی و اعتباری و دویست و بیست و یک تعاونی اعتبار در حال فعالیت بوده و چند بانک و مؤسسه مالی جدید دیگر نیز در راهند. فعالیت بانکهای خصوصی در آغاز راه و در چند سال نخست خیلی خوب و مطلوب بود و همین امر موجب شد تا بانکهای دولتی نیز به تحرک افتاده و برای جلوگیری از انتقال سپردهها و پولهای مردم به بانکهای خصوصی، خدمات خود را مطلوبتر و اصول مشتری مداری را بیش از پیش ارتقاء دادند بگونهای که برخی از بانکهای دولتی، از جمله کشاورزی و رفاه سطح خدمات خود را از فرش به عرش رسانده و به بانکهای طراز اول کشور تبدیل شدند.

وی تشریح کرد: تا اینجای کار، مشکلی در کار نبود اما رفته رفته و با چاق شدن بانکهای خصوصی و جذب نقدینگی مردم، رویه برخورد با مردم تا حدودی عوض شد و با توجه به اینکه بیشتر مدیران ارشد شعبات بانکها و مؤسسات خصوصی از بازنشستگان بانکهای دولتی هستند و روش بانکداری دولتی در فکر و وجود آنها ریشه کرده، لاجرم همین امر خود مزیدی بر علت شد تا موجود جدیدی به نام شترمرغ متولد شود که نه شتر است و نه مرغ. بانکداری خصوصی نیز از نام بانک خصوصی بهره برده اما غالباً تفکر و نوع نگرش و برخوردهای دولتی بر آن حاکم است، در همین راستا تنها موردی که هماکنون در میان بانکهای خصوصی به رقابت درآمده، جذب نقدینگی مردم میباشد و بس.

سبزعلیپور با اشاره به نحوه فعالیت چند سال گذشته بانکها تصریح نمود: با اعمال سیاستهای انقباضی پولی و صدور بخشنامه ها و دستورالعمل های پی در پی از سوی دولت و بانک مرکزی به همه بانکها آنهم به بهانه تنظیم نقدینگی جامعه، بریدن دست مفسدان اقتصادی، وصول مطالبات معوق و جلوگیری از رانتخواری برخی از اشخاص حقیقی و حقوقی و کم کردن فاصله افراد ضعیف و قوی جامعه در استفاده از تسهیلات بانکی و دهها مورد دیگر… متأسفانه، نه تنها وضعیت نقدینگی جامعه بهتر نشد و دولت نیز به این اهداف نرسید بلکه اوضاع شرکتها و بنگاههای اقتصادی کشور نیز روز به روز بدتر و به مرز خطر و نابودی رسیده و بانکها را نیز از اصل کارکرد خود و ارائه خدمات بانکی استاندارد به مشتریان دور کرده است بطوریکه کار بانکهای دولتی و خصوصی و مؤسسات مالی اعتباری به درگیری روزمره با جمعی از مشتریان برای دریافت مطالبات معوق به هر شکل ممکن تبدیل شده و جذب نقدینگی مردم نیز با نرخهای تکلیفی که هیچ سنخیتی با بانکداری بدون ربا ندارد آنهم با تبلیغات جذاب، گرانقیمت و پر هزینه به هدف تبدیل شده است.

این صاحب نظر اقتصادی با اظهار تأسف از این روند اظهار داشت: اعمال قوانین جدید بانکی و سیاستهای انقباضی، نه تنها رباخواران جامعه را افزایش داده بلکه شماری از بانکها و مؤسسات مالی و اعتباری را نیز به این گروه پیوند داده است بگونهای که در کمال نا باوری و با افتخار تمام به مشتریان اعتباری خود تسهیلات با نرخهای توافقی و آنهم با سررسید و بازپرداخت کوتاه مدت پیشنهاد میکنند در صورتیکه برای مردمی که نیازمند وامهایی با مبالغ کمتر میباشند، بهانههای متعددی میتراشند و آنها را در پیچ و خم های اداری و بورکراسی انداخته و سیاستهای انقباضی بانک مرکزی را مانعی در جهت نپرداختن وام به ایشان اعلام میکنند.

ضمناً از طرفی دولت محترم نرخ تورم را تک رقمی اعلام میکند اما نرخ سود سپرده ها را حداقل دو برابر نرخ تورم تصویب کرده است که غالباً از گوشه و کنار میشنویم که برخی از بانکها طبق صلاحدید خود با مشتریان و سپرده گذاران کلان خود نرخهای بالاتری را جهت جذب نقدینگی با آنان توافق میکند و در همین راستا نرخ سود مصوب جهت تسهیلات اعطایی با هزینه ها و کارمزدهای جنبی آن نیز حداقل سه برابر نرخ تورم تمام برای مشتری تمام میشود که همه اینها نشان از نابسامانی صنعت بانکداری در جامعه دارد.

رئیس شورای سیاستگذاری اقتصاد مقاومتی و بخش خصوصی در ادامه به موضوع متفاوتی اشاره کرد و گفت: نکته مهم و جالب توجه این است که جدای از موارد اشاره شده، متأسفانه برخی از بانکها و مؤسسات مالی و اعتباری کارهایی در جهت کسب سود و درآمدهای بیشتر انجام میدهند که دود از سر آدم بلند میشود. یکی از این موارد، اخذ سود دو برابر در ازاء تسهیلات اعطایی خویش میباشد بطوریکه تعدادی از بانکها و مؤسسات مالی، قوانین خلاف و من درآورده ای را ابداع کرده اند که طی آن به مشتریهای خویش چنین تحمیل میکنند که باید۲۰ الی ۲۵ درصد از مبلغ تسهیلات و وام دریافتی را در همان بانک بلوکه و سپرده گذاری کنند و حق دست زدن به آن مبلغ را ندارند!!! بطور مثال اگر کسی پس از دوندگی های فراوان، مصوبۀ وام دو میلیارد تومانی را از بانکی دریافت میکند فقط اجازه دارد یک و نیم میلیارد از آن بانک را استفاده کند و حق دست زدن به پانصد میلیون تومان مابقی وام را ندارد!!!

نکته قابل تأمل اینجاست که آن بنده خدا در ازاء دو میلیارد تومان وامی که دریافت کرده باید سالی ظاهراً ۱۸درصد ولیکن با کارمز و هزینه های جنبی، حداقل ۲۵ درصد سود به بانک بپردازد یعنی مبلغی معادل پانصد میلیون تومان در سال باید سود پرداخت کند اما چون وام گیرنده فقط یک و نیم میلیارد از آن بانک دریافت کرده پس پانصد میلیون تومان سود تسهیلات در سال را بابت یک و نیم میلیارد تومان پرداخت میکند که همین امر موجب میگردد تا نرخ سود تسهیلات دریافتی سی الی چهل درصد تمام شود!! باز هم نکته جالب اینجاست که مسئولین بانک وقتی میخواهند وام را به وام گیرنده پرداخت کنند آن مبلغ۲۰ الی ۲۵ درصد را از کل وام کسر نمی کنند تا مابقی وام را به وام گیرنده پرداخت کنند بلکه طرف را مجبور میکنند تا ابتدا مبلغی معادل۲۰ الی ۲۵ درصد از کل وام را به حساب خود واریز کند تا پس از آن، کل مبلغ وام را به وی پرداخت کنند.

وی در خصوص دلیل انجام این کار از طرف بانک وام دهنده اظهار داشت: آقایان با مجبور کردن مشتری جهت سپرده گذاری مبلغی معادل۲۰ الی ۲۵ درصد کل وام آنهم پیش از دریافت وام، بنوعی میخواهند کلاه شرعی بر سر موضوع گذاشته و این تخلف خود را کاملاً قانونی جلوه دهند زیرا آقایان قصد دارند تا این مطلب را در اذهان القاء کنند که مشتری با دلخواه خود در این بانک سپرده گذاری کرده و ما هیچ پولی از وام وی کسر نکرده و کل وام تصویب شده را هم بدون کم و کسر به حساب وام گیرنده واریز نموده ایم!! اولاً مشتری بندۀ خدا اگر پول داشت که به سراغ وام بانکی نمی آمد پس چون نیازمند وام است نه تنها به هر قانون من درآوردۀ بانک تن در میدهد بلکه برای جور کردن۲۰ الی ۲۵ درصد کل وام، خود را به هر در و دیواری میزند و دست آخر حتی مجبور میشود تا آن مبلغ را از سیستم غیربانکی و از رباخواران بی رحم آنهم با سود بالا نزول کند که پرداخت سود به نزول خواران نیز خود موجب بالا رفتن هزینه وام بانکی آن بنده خدا میشود از طرفی بانک با سپرده بلوکه شدۀ وام گیرنده کار میکند و سودی هم بابت کار با آن پول استحصال میکند که اگر این سود را با سود دریافتی سی الی چهل درصد از کل وام جمع کنیم با یک حساب سر انگشتی به این نتیجه میرسیم که چه مبالغ کلانی را از مردم و فعالان اقتصادی گرفتار بابت اعطای وام دریافت میکنند که باید گفت صد رحمت به ربا خواران قدیم.

رئیس مرکز تجارت جهانی ایران در خاتمه یادآور شد که البته تعدادی از بانکها و مؤسسات مالی و اعتباری کشور این کارها را انجام نمیدهند و کل وام را بدون بلوکه کردن بخشی از آن به وام گیرنده پرداخت میکنند ولیکن این کارها و این نوع عملکرد بانکهای متخلف هیچ توجیه قانونی ندارد و این نوع بانکداری نه تنها با استاندارد بانکداری دنیا زمین تا آسمان متفاوت است بلکه چنین بانکداری نو ظهوری را در هیچ کجای دنیا نمیتوان یافت. هرچند عملکرد غلط و خودسرانه تعدادی از بانکها و مؤسسات مالی و اعتباری کشور نشان دهنده ضعف نظارتی و پایین بودن کنترل بانک مرکزی میباشد ولیکن با این روند، هرج و مرج مالی در جامعه بیشتر، اوضاع مالی مردم و فعالان اقتصادی نیازمند بدتر، مشکلات و نابسامانی های اقتصادی افزون تر و سیستم بانکی فشل تر خواهد شد و از همه مهمتر اینکه با این نوع بانکداری و با این قوانین نوظهور و من درآوره هرگز اقتصاد مقاومتی محقق نخواهد شد زیرا عملکرد مسئولین بانکهای متخلف در تضاد با منافع ملی و سیاستهای تبین شدۀ اقتصاد مقاومتی میباشد که امیدوارم عملکرد غلط و خودسرانه مسئولین آن تعداد از بانکها و مؤسسات مالی و اعتباری مورد بحث طی روزهای آینده اصلاح و به روشهای درست و استاندارد بانکداری مبدل شود تا خدایی ناخواسته مجبور نشویم اسامی آنان را با سند و مدرک اعلام نمائیم.

مجله اینترنتی دوستان مجله خبری و سبک زندگی

مجله اینترنتی دوستان مجله خبری و سبک زندگی